직장인이라면 매년 돌아오는 연말정산 시즌을 그냥 넘길 수 없죠. 세금을 조금이라도 돌려받기 위해 다양한 절세 전략을 찾게 되는데, 그중에서도 가장 대표적인 수단이 바로 연금저축펀드와 **IRP(개인형 퇴직연금)**입니다.

이번 글에서는 이 두 가지 절세상품의 차이점부터, 어떤 방식으로 활용하면 세액공제를 최대한 받을 수 있는지, 그리고 투자 성향별 추천 조합까지 구체적으로 정리해보겠습니다.

---

연금저축펀드란?

연금저축펀드는 노후를 대비하면서도 ETF, 펀드 등 다양한 자산에 투자해 수익률을 추구할 수 있는 장기 투자형 연금계좌입니다. 세액공제 혜택까지 있기 때문에 직장인 재테크의 필수템으로 꼽힙니다.

연금저축펀드의 장점

세액공제: 연간 400만 원까지 납입 시, 13.2~16.5% 세액공제

운용의 자유도: 국내외 ETF, 펀드 등 다양한 자산 직접 선택 가능

과세이연: 계좌 내 수익에 대한 과세가 이연됨 (연금 수령 시 저율 과세)

연금저축펀드의 단점

55세 이후 수령 가능

중도 인출 시 기타소득세 16.5% 부과

---

IRP(개인형 퇴직연금)란?

IRP는 퇴직금이나 개인 납입금을 모아 운용하는 연금계좌로, 연금저축보다 세액공제 한도가 더 높고, 예금, 펀드, 보험 등 안정적인 자산에 투자할 수 있는 특징이 있습니다.

IRP의 장점

세액공제 한도 증가: 연금저축 포함 최대 700만 원까지 공제 가능

안정적 자산 배분: 예금, 보험, 채권형 펀드 등 보수적인 운용 가능

퇴직금 수령 계좌로 활용 가능

IRP의 단점

중도 인출 어려움: 예외 상황(실직, 파산 등)이 아니면 해지 불가

상품 선택이 제한적: 증권사마다 제공하는 상품군이 다름

---

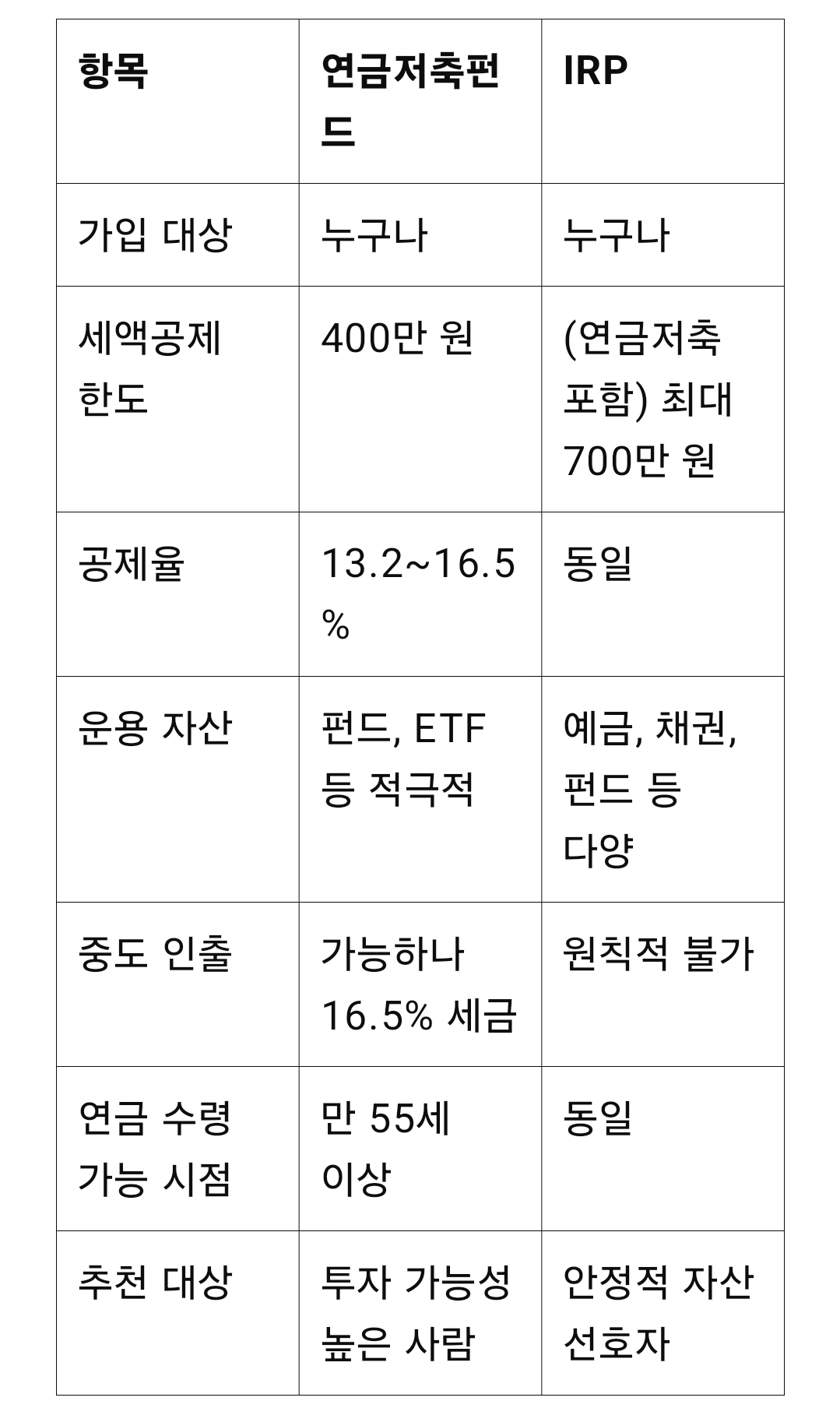

연금저축펀드와 IRP 비교표

---

세액공제 최대 115만 원 받는 전략 (2025년 기준)

연봉 5,500만 원 이하인 직장인 기준, 다음과 같이 운용하면 세금 환급액을 극대화할 수 있습니다.

연금저축펀드

연간 400만 원 납입 → 세액공제 약 66만 원

IRP

연간 300만 원 추가 납입 → 세액공제 약 39.6만 원

총 환급액: 약 105.6만 원!

(총급여가 낮을수록 최대 115만 원까지 환급 가능)

---

투자 초보자에게 추천하는 조합

> 연금저축펀드: ETF 중심의 중위험·중수익 운용

IRP: 예금 또는 채권형 펀드 중심의 안정적 운용

예: NH나무 IRP 계좌에서 퇴직금 + 예금형 자산 운용

연금저축펀드는 한국투자, 미래에셋, 삼성증권 앱에서 ETF 중심으로 설정

---

계좌 개설 및 운영 팁

연금저축펀드: 증권사 앱에서 5분 안에 개설 가능

IRP: 퇴직금 받은 곳 그대로 추가 납입 or 타사로 이전 가능

자동이체 설정: 매달 33만 원씩 납입하면 연간 400만 원 충족

---

마무리: 연금 계좌는 선택이 아닌 필수

연금저축과 IRP는 단순한 세금 혜택을 넘어서, 노후 자산을 키워가는 가장 합리적인 방법입니다.

2025년, 지금 이 순간부터 절세 + 노후 준비 + 장기 투자를 동시에 실현해보세요.

'경제' 카테고리의 다른 글

| 특별한 재능 없이도 가능한 부업|직장인이 블로그 체험단으로 월 100만 원 벌기 (0) | 2025.04.08 |

|---|---|

| 블로그 대행 작가로 시작하는 현실적인 글쓰기 부업 가이드 | 재택으로 월 100만 원 도전하기 (1) | 2025.04.07 |

| SCHD ETF 완벽 정리: 배당 투자자의 필수 선택 (0) | 2025.04.04 |

| QYLD 완벽 분석! 초고배당 ETF 투자, 이거 모르면 손해! (0) | 2025.04.04 |

| 채권형 ETF와 주식형 ETF의 차이점 및 초보자를 위한 추천 ETF (0) | 2025.04.03 |

댓글